物流地产是由美国普洛斯(Prologis)公司率先提出并实践的,开始于上世纪80年代,至今为止已有将近40年的历史。普洛斯对物流地产的解释是:根据客户的需求,选择合适的地点,建设、运营与管理专用物流设施,并且采用本地与全球的专业技能开发物流配送设施,与客户(比如制造商、零售商、物流公司等)建立密切的合作关系,为其在合适的时间与合适的地点,提供合适的现代物流设施和专业的物业管理服务,实现货物从供应地向接收地的流通。

物流地产的具体承载设施包含物流园区(核心载体)、物流仓库、配送中心、分拨中心等,主要特征包括具备一定的土地规模,对交通条件要求较高,大量集中于交通枢纽节点,并且与周边区域的产业基础息息相关。

目前国内对于物流地产相关的政策规划主要聚焦在仓储设施建设方面,围绕仓储行业发展水平难以满足日益增长的需求这一矛盾,让国内仓储行业走上更为规范、快速的发展道路,为行业发展营造较好的政策环境。

其中《国家物流枢纽布局和建设规划》对国家物流枢纽建设类型、建设规模、发展目标等方面提出了具体的发展目标,有利于整合存量物流基础设施资源,提高物流整体运行效率和现代化水平,进一步推动物流地产的发展提升。

物流地产作为物流基础设施,是物流供应链的重要环节,在提升零售企业物流配送效率,提升消费体验方面有着重要作用。随着居民消费升级和零售电商的兴起,消费市场在传统仓储服务的基础上,对物流地产其他方面的要求不断提高,促进物流产品、服务模式、技术水平等发展升级,推动着物流地产行业的进步。

居民消费水平加速攀升:根据SIF(苏宁金融研究院)对全国居民实物消费、服务类消费、消费升级业态、苏宁消费升级等指标体系的综合分析后提出的消费升级指数情况,国内居民消费升级综合指数从2013年的0.341上升至2019年的0.378,年均增速约1.73%,反映出我国居民消费水平加速攀升,消费需求巨大。

社会消费品零售总额高速增长:2010-2019年中国社会消费品零售总额年均复合增速超过10%,2020年1-11月中国社会消费品零售总额达到35.14万亿元,物流地产的基础设施作为零售供应链的中的重要一环,在提升零售企业物流配送效率,提升消费体验方面有着重要作用,零售市场的高速增长进一步促进物流地产的发展提升。

2015-2020年中国快递业务量规模年均复合增速超过20%,国内电商的爆发式增长,推动了物流行业的迅猛发展,作为配套设施的物流地产也随之快速发展。

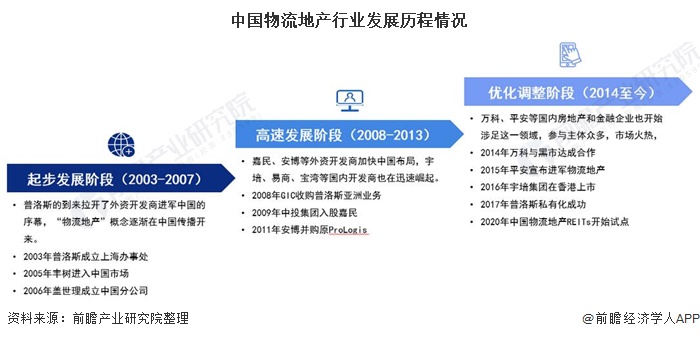

2001年中国加入WTO后,大量外资企业进入中国,提出“物流地产”概念的普洛斯于2003年进入中国开始“圈地运动”,同时将仓储物流设施的国际标准带入国内,至此国内物流地产的发展拉开序幕。

国内物流地产行业产业链上游的参与者是资源的提供方,包括土地资源提供方,建材、设备的供应商等;产业链中游环节主体是物流地产开发企业,主要包括专业物流地产企业、传统房地产企业、零售企业、电商企业、金融机构、物流企业等;产业链下游是物流地产的客户,包括第三方物流企业、电商企业、制造业企业、零售企业等。

从物流保管费用规模来看,近几年基于国内物流行业的稳健增长,拉动物流仓储费用逐年提升。2010-2019年物流保管费用保持持续增长态势,到2019年中国物流保管费用达到5.0万亿元,同比增长7.4%,占物流行业总费用规模的34%;从仓储固定资产投资完成额增速来看,2012-2016年保持高增长趋势,但从2017年开始国内仓储固定资产投资完成额下降明显,2020年有所回升但仍低于2016年以前水平。

整体来看,近几年国内仓储行业固定资产投资大幅收缩,但市场规模依旧保持增长态势,反映出国内物流地产行业从增量市场高速发展转向存量市场转型升级的发展阶段。

根据物联云仓统计数据显示,截至2019年底,全国通用仓库总面积超3亿平方米,由于适应性较强、利用率较高,中国通用仓库规模也在不断的扩大;截至2020年11月末,全国通用仓库总面积超3.21亿㎡,比2019年底增加0.21亿平方米,仓库资源覆盖32个省份,227个城市,7407个园区。

2019年中国仓储业务量指数平均水平为56%,较2018年上升3.5个百分点,显示出2019年全年仓储行业业务总量呈现稳中有升的态势,业务量增速强劲。

2020年除受新冠疫情影响,国内仓储市场发展受阻,但自3月份开始,仓储市场迅速恢复至50%荣枯线%,保持在扩张区间,反映出仓储业务需求在上月高速增长的基础上,依旧保持旺盛的态势。

基于国内以内循环为主的双循环发展格局以及未来新冠病毒疫情将逐渐得到控制的预期,预计2021年国内仓储市场需求将保持增长态势,将进一步促进物流地产行业发展。

自21世纪初以来,中国物流地产市场就呈现出了乘数增长的态势,仓库面积飞速扩大,从原来的沿海港口城市(如上海、深圳)延伸至每一个主要的一线及二线城市。然而目前我国仓库仍整体上呈现供不应求状态,特别是现代化高标仓建设进程较为落后,

高标仓是指“高标准仓储物流设备”,由于其硬件设备水平、建设标准更高,与传统仓存在显著差异。高标仓的需求客户主要包括第三方物流、电商生鲜、冷链、进出口贸易企业、生产型企业等。近几年,随着电子商务的快速发展,对仓储物流服务水平提出更高的要求,传统仓库不能满足电商的服务时效和服务质量要求,从而带动高标仓市场的快速增长,电商需求逐渐成为高标仓租赁市场的主力。

根据CBRE资料显示,目前国内人均仓储面积为0.4平方米/人,远远低于日本的4.0平方米/人和美国的5.4平方米/人;人均高标仓面积占比仅仅0.1平方米/人,而美国人均却高达1.2平方米/人。反映出国内高标仓供给量不足,还有很大的市场拓展空间,高标仓是物流地产行业业务转型升级的主要方向之一。

国内物流地产项目开发运营模式主要包括物流企业主导、地产商主导、地产商与物流企业合作和第三方企业牵头引入物流商和地产商四种模式:

近年来,随着国内房地产暴利时代渐行渐远,众多传统房地产企业开始寻求转型升级发展,物流地产由于其拥有收益稳定性较高、市场风险较小的优点,引起国内地产商的普遍关注。

另外,根据CBRE的资料显示,2019年北京、上海、广州等一线城市物流设施投资净回报率6%-8%,要高于商业地产的4-5%和住宅地产的2-3%,其中高标仓的投资净回报率要高于物流地产的平均水平,高标仓建设正逐渐成为传统房地产商和专业物流地产商的投资热点。

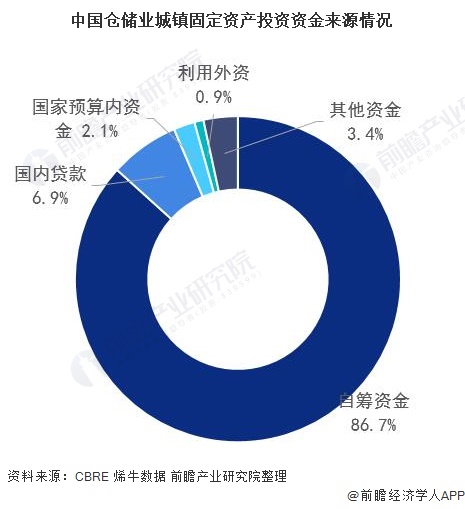

国内物流地产项目资金来源以自筹资金为主,随后是国内、其他资金、国家预算内资金以及外资资金,占比分别是86.7%、6.9%、3.4%、2.1%和0.9%。项目银行占比较小,行业融资方式多样,如风险投资、IPO、股权基金以及ABS、类REITs等多种方式。

对于行业初创型企业为了适应行业的快速发展以及自身扩张需要,会选择风险投资的方式进行融资;而发展已较为成熟的企业,会选择通过IPO进行规模较大的融资。

在物流地产项目的长期运营中,通过收取租金的回本时间较长,导致企业拿地扩张时经常出现资金紧缺的问题,无法通过类似房产销售的方式实现资金的快速回笼,因此催生了ABS、类REITs等资产证券化产品的出现。

早在2016年国内第一支物流类REITs产品进入资本市场前,物流地产就已在寻求“地产+基金”的融资道路。